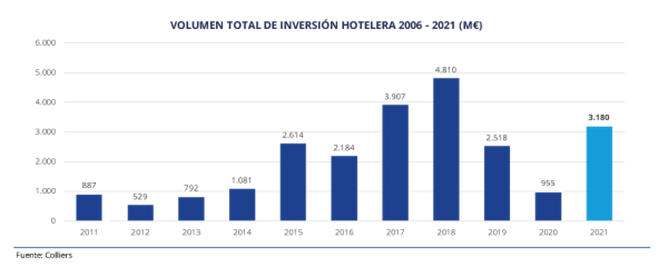

Los 3.180 M€ de inversión hotelera alcanzados en 2021, suponen el triple del 2020 y supera las inversiones de la prepandemia.

• En 2021 se invirtieron un total de 3.180 M€ en el mercado hotelero en España que ha marcado el tercer mejor registro histórico en nuestro país.

• La actividad inversora se ha reactivado progresivamente a lo largo del año, concentrando el segundo semestre el 65% de la inversión total. El pipeline de operaciones en curso, con volúmenes superiores a los 1.500 millones de €, hace prever que la tendencia se mantenga durante la primera parte de 2022.

• Los operadores hoteleros, con acuciantes necesidades de caja tras más de año y medio de pandemia, han sido los principales protagonistas desde el lado vendedor.

Hotel Sofía Barcelona, The Unbound Collection by Hyatt, 5* GL adquirido por Brookfield el pasado mes de julio en la mayor transacción de portfolio realizada en 2021 y asesorada por Colliers.

La inversión hotelera en España alcanzó los 3.180 millones de euros en 2021 (considerando hoteles en funcionamiento, inmuebles para reconversión en hotel y suelo para uso hotelero), según datos del Informe de Inversión Hotelera elaborado por Colliers.

El pasado año se transaccionaron en España un total de 127 hoteles y 22.249 habitaciones frente a los 68 hoteles y 7.228 habitaciones del 2020. Adicionalmente, se transaccionaron otros 18 activos entre suelos para desarrollo de hoteles e inmuebles para reconversión a hotel.

Sólo en dos ocasiones anteriores (2017 y 2018) se han registrado cifras de inversión hotelera en España por encima de los 3.000 millones de Euros, lo que pone de manifiesto lo extraordinario de esta cifra (un 26% superior al 2019), en un contexto aún marcado por la pandemia y que se explica por la confluencia de factores como el importante drenaje de caja que han sufrido los operadores hoteleros, el alto apetito inversor unido a un exceso de liquidez en el mercado y la progresiva recuperación de la demanda, especialmente en destinos internacionales con marcado carácter vacacional, como es España.

Distribución equitativa entre el segmento urbano y el vacacional

Por lo que se refiere a la tipología de los hoteles transaccionados, en 2021 la inversión se distribuyó equitativamente entre el segmento vacacional y el urbano (50% - 50%), a diferencia de los años pasados en los que el protagonista fue el segmento vacacional. A pesar de que el foco inversor siga mostrando más interés por activos vacacionales, la realidad es que el peso de operaciones muy destacadas tanto en Madrid como en Barcelona han permitido equilibrar la balanza.

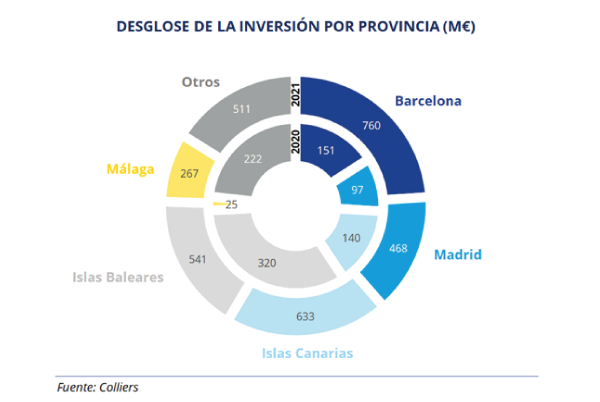

Barcelona y Madrid compiten en el segmento urbano, Las Islas Canarias y Baleares lo hacen en el vacacional

Barcelona y Madrid fueron de nuevo los destinos urbanos protagonistas con 760 y 468 millones de euros, respectivamente, concentrando cerca del 39% del total (1.228M€) y mostrando el claro protagonismo de Barcelona frente a la Capital por segundo año consecutivo. Operaciones tan relevantes como la venta del Hotel Sofía y Expo -enmarcados en la venta de Grupo Selenta a Brookfield-, el NH Collection Gran Calderón adquirido por Lasalle Investment, o el Grand hotel Central y el antiguo Tryp Apolo, ambos adquiridos por Schroders, son sólo parte de las 23 transacciones registradas este año y que han llevado a Barcelona a alcanzar su máximo histórico anual hasta la fecha.

Por su parte Madrid, con 10 operaciones registradas, ha protagonizado la mayor transacción de un activo individual -Hotel Edition adquirido por Archer por encima de los 200 M€- así como la transacción de mayor precio pagado por habitación -Hotel Bless adquirido por RLH por más de 1 M€ por habitación.

El protagonismo vacacional lo concentraron las Islas Canarias y Baleares, que acumularon un volumen de inversión de 633 y 541 millones de euros respectivamente, equivalentes al 37% de la inversión total, y en el que se unen tanto transacciones individuales destacables como la venta del H10 Punta Negra a Blasson Property para su reconversión al segmento de ultra-lujo como transacciones de portfolio protagonizadas por RIU o Grupotel.

Fuera de los 4 principales destinos, cabe destacar a Málaga tras un 2020 de práctica inactividad. Durante 2021, la provincia ha presenciado 13 operaciones por valor de 267M€, entre las que sobresalen la compra por parte de la JV entre Stoneweg y Bain Capital del H10 Andalucía Plaza o la venta de los Hoteles Natali y San Fermín, ambos adquiridos por JVs entre fondos internacionales y operadores (Zetland Capital & Fergus y Navis Capital & THB, respectivamente).

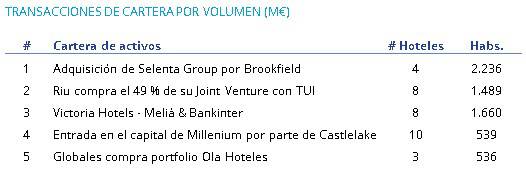

Resurgen las operaciones de portfolio

2021 ha visto resurgir las operaciones de porfolio con un total de 12 carteras transaccionadas, que incluyen 56 hoteles y 9.375 habitaciones por un volumen total de 1.236 millones de €.

Entre las operaciones de cartera destaca la compra por parte de Brookfield de Selenta Group por 440 M€, la adquisición de Riu de la posición minoritaria que ostentaba TUI en su joint venture, la venta por parte de Meliá de una participación mayoritaria de su sociedad Victoria Hotels & Resorts a un pool de inversores de Banca Privada de Bankinter o la entrada de Castlelake en el capital de la Socimi Millenium Hotels con el objetivo de impulsar su crecimiento. Cerrando el año se anunciaba una última operación de portfolio protagonizada por Perial, adquiriendo un paquete de 5 hoteles B&B de Corum y anunciando la compra de otros 4 en 2022.

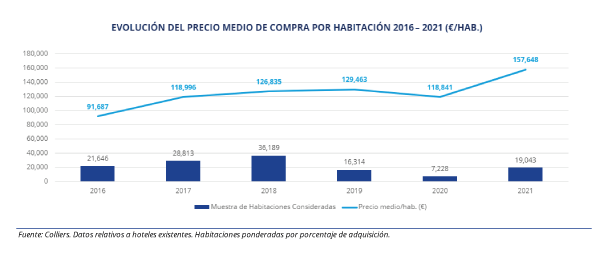

Fuerte repunte de los precios de compra

Los precios medios por habitación de los hoteles transaccionados han marcado su máximo histórico al situarse en los 157.648 Euros por Habitación (+33% vs 2020) consecuencia, principalmente, de la venta de numerosos activos prime destacando como ejemplo 2 hoteles en los que se ha superado el precio de 1 M€/Habitación (Hotel Edition y Hotel Bless, ambos en Madrid) y varios en los que se han superado los 500.000 Eur/habitación (Grand Hotel Central en Barcelona, Punta Negra en Mallorca o el Hotel Único en Madrid). De esta forma, y a pesar de la gran dispersión de precios entre los 127 hoteles transaccionados, se recupera la tendencia de crecimiento de los precios medios que se venía observando antes de la pandemia.

“Sin duda la pandemia ha resultado ser una ventana de oportunidad para adquirir activos que en otro contexto de mercado no se habrían comercializado, más que una ocasión para obtener descuentos significativos. Los activos prime han demostrado una alta liquidez y sus yields una baja sensibilidad a la incertidumbre del mercado. El resto de activos ha sufrido ciertos ajustes en sus valoraciones en función de la calidad de los mismos, si bien muy inferiores a lo esperado debido a la liquidez existente en el mercado y el apetito inversor tras meses de paralización de la actividad.” - comenta Laura Hernando, Managing Director de Hoteles en Colliers.

Las cadenas hoteleras, protagonistas desde el lado vendedor

Tras más de año y medio de drenaje de caja a causa de la fuerte reducción de la demanda y ante el menor ritmo de recuperación del sector, las cadenas se han visto obligadas a acometer importantes desinversiones de activos para conseguir liquidez. En 2021, alrededor del 60% (1.877M€) de las desinversiones las llevaron a cabo los operadores hoteleros, destacando la venta por parte de Selenta de sus 4 Hoteles principales o la venta de Meliá de un portfolio de 8 hoteles.

Desde el lado comprador ha destacado el origen internacional de los fondos adquirentes, acumulando 1.848M€ equivalentes al 58% del total. La mayor parte de estos actores son fondos de inversión de perfil Core o Value added como Brookfield, Archer Capital, Schroders, Castlelake o Lasalle Investments.

En el plano nacional, con salvadas excepciones de operaciones de volumen ejecutadas por cadenas como Riu, Grupotel y Hoteles Globales, han predominado inversores como la familia Grifols, que ha adquirido el Hesperia Presidente de Barcelona, Anpora Investments -propiedad de Ricardo Portabello- con la compra del Alexandra de Barcelona o la Socimi All Iron, que se ha hecho con 8 inmuebles para su reconversión a apartamentos turísticos.

Perspectivas del mercado de inversión hotelera en 2022

Tras un 2021 de récord, las perspectivas para el nuevo año son muy positivas, con un pipeline que supera los 1.500 millones de euros. Aunque el ritmo de recuperación, tanto económico como de la demanda turística, está siendo más lento de lo esperado, se han despejado numerosas dudas que rodeaban a la pandemia. Así, la campaña de vacunación ha jugado un papel determinante con la reducción efectiva del riesgo de contagio grave y muchas voces empiezan a ver la gran ola de Ómicron como la última y definitiva antes de la restauración de la confianza plena en la recuperación por parte de los principales actores del sector turístico.

Además, la frenética actividad del pasado año ha dejado en el mercado numerosas referencias de precios que facilitarán las decisiones de compra futuras, determinando el impacto real de la pandemia en cada una de las clases de activos.

“En general, consideramos que se mantendrá la tendencia de este último año y que, salvo excepciones, no asistiremos a numerosas operaciones distrés. Como hemos venido observando, los activos de calidad son los que mejor han capeado el temporal y seguirán haciéndolo, ya que los fundamentales del mercado son muy positivos: liderazgo mundial del país a nivel turístico, fuerte apetito inversor, exceso de liquidez con tipos de interés en mínimos históricos, alta presión compradora y existencia de numerosas oportunidades de reposicionamiento.” concluye Laura Hernando.